![]()

Ph.D Б. Намсрай

/Доктор, Профессор/

Шинэ толь №1, 1993

Түлхүүр үг: Прогрессив татвар, Регрессив татвар, Татварын ангилал, Татварын реформ

”Монгол улсын иргэн…

хуулиар ногдуулсан албан

татвар төлөх” үүрэгтэй

(Монгол Улсын Үндсэн Хуулиас)

Төр улсын орлого, зарлага

Улс, аймаг, сум хамтын хэрэгцээ хангах баялаг жишээлбэл, эрүүл мэнд, боловсрол, нийгмийн даатгал, батлан хамгаалах зэргийг бэлэн байлгах ёстой. Хамтын ямар хэрэгцээг хангаж байх вэ гэдгийг парламент шийддэг. Парламент бол энэ зүйлд шаардагдах улсын зардлыг зөвшөөрч, айл өрх, үйлдвэрийн газраас улсад төлөх татварыг тогтоож байдаг. Улсын татвар гэдэг нь улсын нэн чухал орлого бөгөөд түүнд албан татвар, хураамж, төлбөр орно.

Албан татвар гэдэг бол ямар нэгэн хариу үйлчилгээгүйгээр улсад өгч буй гувчуур юм. Жишээлбэл: цалин, орлогын татвар, гүйлгээ, худалдааны татвар г.м.

Хураамж, төлбөр гэдэг нь ямар нэгэн хариу үйлчилгээтэй шууд холбоотойгоор улсаас авч буй татвар юм. Жишээлбэл: паспорт олгоход хураамж авна. Газрын өмчтөн ойролцоо байгаа замын хандив, төлбөр төлнө.

Эдгээр нийтийн татварын зэрэгцээ улсын орлого

- улсын үйлдвэрээс орох орлого (тээвэр, холбооны газар, хангамжийн газар г. м)

- зээл авах замаар бий болдог.

Татвар бол улсын орлогын нэн чухал эх сурвалж юм. Татварыг улс, аймаг, сумын зардлыг нөхөх орлого болгон авдаг төдийгүй, тэдгээр нь бас эдийн засгийн бодлогын зорилгод үйлчилж байдаг. Тухайлбал,

- албан татвар нь орлогыг дахин хуваарилахад ашиглагдаж байдаг;

- албан татвар нь эдийн засгийн үйл явцад нөлөөлөхөд үйлчилж байдаг, өөрөөр хэлбэл татварын бодлого нь конъюнктурын бодлого болж байдаг.

АЛБАН ТАТВАРЫН АНГИЛАЛТ

Татварыг хэд хэдэн байр сууринаас ангилдаг. Үүнд:

- татвар авч буй зүйлээр;

- татвар авах аргаар;

- татварыг хэн өгч байгаагаар;

- үйлдвэрийн газрын аж ахуйн шинж чанараар.

Татвар авч буй зүйлээр нь:

- эзэмшигчийн татвар;

- худалдаа, гүйлгээний татвар;

- хэрэглэгчийн татвар;

- гаалийн татвар гэж ангилдаг.

| Татвар авч буй зүйлээр татварыг ангилах нь | ||

| Эзэмшигчийн татвар | Орлогын татварЦалингийн татварОрлогын татварКорпорацийн татварҮйлдвэрлэл эрхэлсний татварсүм хийдийн татвар | Эд хөрөнгийн татварЭд хөрөнгийн татварӨвийн татварГазрын татварҮйлдвэрийн капиталын татвар |

| Гүйлгээний татвар | Гүйлгээний татвар (нэмэгдэл өртгийн татвар)Газар авсны татварАчааны машины татварЛотерей уралдааны морины татвар, тоглоомын татвар | Капиталын татварГүйлгээний татварДаатгалын татварМөнгө солих татварГалаас хамгаалах татвар |

| Хэрэглэгчийн татвар | Тамхины татварКофений татварЦайны татварШампан дарсны татварШар айрагны татвар | Ундааны татварЭрдсийн тосны татварХөзөр тоглоомын татварДавсны татвар |

| Гааль | Гадаадаас бараа оруулах, гадаадад бараа гаргах татвар | |

Зураг 1

Энэ ангилал бол зарим орны жишээгээр хийгдсэн ангилал бөгөөд татварын тогтолцооны ерөнхий ойлголт авахад тус дөхөм болно.

* Ногдуулан авах аргаар нь татварыг:

– шууд татвар

– шууд бус татвар гэж ангилж болно.

Шууд татварын жишээ нь орлогын татвар, үйлдвэрлэл эрхэлсэний татвар, эд хөрөнгийн татвар болно.

Шууд бус татварын жишээ нь гүйлгээний татвар, хэрэглэгчийн татвар тухайлбал, тамхины татвар, шар айрагны татвар болно.

Орлогын татвар бол шууд татвар болохын хувь өөр бусдад тохогдохгүй шинжтэй байдаг. Шууд албан татварыг татварын дебитор хариуцдаг. Гүйлгээний татварыг шууд бус татвар болохын хувьд татварын дебитор (ямар нэгэн таваарыг худалдагч) биш, харин хэрэглэгч таваарыг худалдан авагчийн хувьд хариуцдаг.

Татварын дебитор гэдэг бол татварыг санхүүгийн албанд өгөх ёстой этгээд юм. Татварын хариуцагч гэдэг нь татварын ачааллыг үүрдэг этгээд юм. Шууд татварын үед татварын дебитор, хариуцагч нар нь адилхан нэг хүн байдаг, шууд бус татварын үед татварын дебитор, татварын хариуцагч нь өөр өөр хүн байдаг.

*Татварыг хэн авч байгаагаар нь :

– улсын татвар

– орон нутгийн татвар гэж ангилдаг.

Улсын татварт хэрэглэгчийн татвар, гааль, гүйлгээний татварын хэсэг, орлогын татвар, корпорацийн татвар хамаарагддаг бол орон нутгийн татварт эд хөрөнгийн, ачааны машины, газар худалдан авсны, түүнчлэн гүйлгээний орлогын, үйлдвэр эрхэлсэний, газрын, шар айрагны татварууд ордог байж болно.

* Татварыг үйлдвэрийн газрын шинж чанараар нь

- ашгийн татвар (орлогын, сүм хийдийн, корпорацийн,

үйлдвэрлэлийн үр дүнгийн татвар г.м);

- зардлын татвар (үйлдвэрийн капиталын, эд хөрөнгийн, ачааны машины татвар г.м) гэж ангилна.

Зардлын татварыг бас үр дүн, ашгаас үл хамаарах гэж тэмдэглэж байдаг, учир нь гэвэл үйлдвэр худалдааны ажил хүрэлцээтэй үр дүнд буюу хүрэлцээтэй ашиг олж авахгүй байсан ч энэ татвар оногдож байдаг.

Үйлдвэр худалдааны шийдвэрт татварыг бололцож тооцох явдал их хэмжээгээр нөлөөлж байдаг. Үүнд: тухайлбал, үйлдвэр эрхлэлтийн татвар харилцан адилгүй байгаа үед байршлыг хангах, жишээ нь, капиталын болон хувь хүмүүсийн худалдааны нийгэмлэгт олохоор зорьж буй ашиг, үйлдвэрлэлийн үр дүн, түүнчлэн ашигласан эд хөрөнгө, үйлдвэрлэлийн капиталд ногдуулсан татвар янз бүр байгааг үндэслэн эрх зүйн хэлбэрийг сонгох, жишээлбэл, капиталын нийгэмлэгийн үлдээж байгаа болон зарцуулж буй ашгийн харилцан адилгүй корпорацийн татварын ачаалал дарамтыг үндэслэн санхүүгийн шийдвэр гаргах явдал байдаг.

Татварын чухал төрлүүдийн талаар тоймлон тайлбарлаж өгүүлбэл дараах хэдэн зүйлд анхаарах нь чухал юм.

- Орлогын татвар – Энэ бол хувь хүний орлогод ногдуулж байгаа татвар юм. Энд:

- Ойн ба хөдөө аж ахуйн орлого;

- Гар үйлдвэрийн газрын орлого;

- Бие даасан хөдөлмөрийн орлого;

- Эс бие даасан хөдөлмөрийн орлого;

- Капитал эд хөрөнгийн орлого;

- Байр хөлслүүлсэн, түрээслүүлсэний орлого болон бусад орлого багтдаг.

Бие даасан хөдөлмөрийн орлого гэдэгт өмгөөлөгч, хуулийн зөвлөх, эмч, зохиолч зэрэг чөлөөт мэргэжлийн орлого ордог. Эс бие даасан хөдөлмөрийн орлого гэдэгт цалин, харамж, хувь нийлүүлсэн нийгэмлэгийн хяналтын зөвлөлийн гишүүний хөлс, тэтгэвэр зэрэг орно.

Капитал хөрөнгийн орлогод хадгаламжийн хүү, хувьцааны ногдол ашиг, барьцаа, бусад зээлийн хүү орно. Бусад орлогод худалдан авсан болон худалдааны ашиг зэрэг орно.

Гар урлалын үйлдвэрийн орлого гэдэгт хувиараа аж ахуй эрхэлсэн, худалдааны хоршооны эрх зүйн хэлбэртэй худалдааны газруудын ашиг, бусад гар урлалын үйлдвэр, жижиг үйлдвэрийн ашиг ордог. Харин капиталын нийгэмлэг нь корпорацийн (компанийн) татварт хамаарч байдаг.

Цалингийн татвар бол орлогын татварыг авах онцгой төрөл юм. Үүнийг эс бие даасан хөдөлмөрийн орлогоос авдаг бөгөөд цалин, харамжийг төлөхдөө үйлдвэрийн эзэн суутгаж, санхүүгийн албанд шилжүүлдэг. Ийм учраас эх сурвалжийн татвар гэж ярьдаг. Харин бие даагчдын хувьд гэвэл орлогын татварыг ногдуулж байдаг. Орлогын татварт ногдсон хүн өөрийн орлогыг орлогын мэдүүлэгт зааж, энд ногдох татварын хэмжээг төлнө.

Бас нэгэн эх сурвалжийн татвар бол капиталын үр дүнгийн татвар юм. Энэ бол нэгтгэсэн орлогын татварыг урьдчилан төлж, санхүүгийн албанд шилхүүлдэг татвар юм. Орлогын татвар ногдуулах үед капиталын үр дүнгийн татвар нь урьдчилан төлсөн татвар болдог.

Орлогын татварын тариф

Орлогын татварын тариф гэж хуулийн зохицуулалтыг хэлдэг бөгөөд тэрээр татвар ногдуулж байгаа орлогын ачааллын түвшинг тогтоодог.

Татварын тарифын гурван хэв маяг байдаг. Үүнд:

- Пропорциональ тариф. Татварын дундаж хэмжээ нь орлого нэмэгдэхэд хэвээр байна.

- Прогрессив тариф. Татварын дундаж хэмжээ нь орлого нэмэгдэхэд өсөж байна.

- Регрессив тариф. Татварын дундаж хэмжээ нь орлого өсөхөд буурч байна.

Прогрессив тариф нь дэвшлийн хэд хэдэн хэв маягтай байж болно. Үүнд: 1-рт, Шугаман прогрессив буюу татварын дундаж хэмжээ нь орлого өсөхөд пропорционалаар өсөж байдаг; 2-рт, Хурдассан прогрессив буюу татварын дундаж хэмжээ нь орлого өсөхөд пропорциоаналаас дээгүүр өсөж байдаг; 3-рт,Удааширсан прогрессив буюу татварын дундаж хэмжээ нь орлого өсөхөд пропорционалаас доогуур өсөж байдаг хэв маяг байж болно.

Татварын тарифын эдгээр хэлбэр, хэв маягийг тодорхой болгох зорилгоор графикаар дүрсэлж үзүүлж байдаг. (Зураг N 2-ыг үзнэ үү) Энэ координатын босоо тэнхлэг нь татварын дүн хэмжээ (Т), хэвтээ тэнхлэг нь хэмжих үндэс орлогыг (Ү) илэрхийлнэ.

Татварын тариф нь тэг цэгээс эхэлж дараа нь прогрессив байдлаар өснө.

Т2:Ү2 гэсэн харьцаагааар илэрхийлэгдэх цэгийн дундаж

ачаалал (дарамт) нь Y1 гэсэн бага орлоготой Р1 цэг дээрхээс их

байна.

Шууд бус прогресс гэгчийг татварын шугаман тарифт татвараас чөлөөлөгдсөн хэсгийг оруулснаар гаргаж болдог. (Зураг N 3 -ыг үзнэ үү) Татварын дундаж ачаалал Ү2 орлогын үед Y1 орлогынхоос илүү их байна.

Жишээ авч үзвэл:

| Орлого | Татварын Дүн | Татварын дундаж хувь |

| Y1=1000 төг | Т1=50 төг | =t1=5% |

| Y2=2000 төг | Т2=150 төг | =t2=7.5% |

Татвараас чөлөөлөх орлого 500 төг

Графикаас үзвэл, татвараас чөлөөлөгдсөн орлогоос давж буй орлого нь татварын адилхан хувь хэмжээ (10%) бүхий ачаалал байна. Харин нийт орлогод харьцуулбал чухам ингэснээр прогресс дэвшил нь үүдэн гарч байна.

- Корпорацийн татвар

Корпорацийн татвар бол хуулийн этгээдийн орлогоос авч буй татвар юм. Үүнд капиталын нийгэмлэгийн (Бүрэн бус хариуцлагатай компани, хувь нийлүүлсэн нийгэмлэг) ашиг, үйлдвэр, хоршооны ашиг хамаарна.

- Үйлдвэрлэл, аж ахуй эрхэлсэний татвар.

Энэ татвар нь үйлдвэрлэл, аж ахуй эрхлэгсдэд ногдож байдаг. Эрх зүйн хэлбэрээс хамаарахгүй үйлдвэрийн газарт ажиллаж буй капитал, үр дүнгийн байдалд татвар ногддог. Ийм татвар нь орон нутгийн засаг захиргааны орлогын чухал эх үүсвэр болж байдаг.

- Эд хөрөнгийн татвар

Энэ бол хувь хүн ба хуулийн этгээдийн эд хөрөнгөд ногддог татвар юм.

- Гүйлгээний татвар гэдэгт нийлүүлэлт, үйлчилгээг үнэ хөлстэй явуулсны татвар буюу нэмэгдэл өртгийн татвар энд гол байр суурь эзэлнэ. Манай оронд худалдааны татвар үүнд хамрагдана.

Зах зээлийн харилцаанд шилжих шилжилтийн өнөө үед Монгол улсад татварын тогтолцоог бүрдүүлэх хэд хэдэн хууль батлагдаад байна. Тухайлбал, Монгол улсын татварын ерөнхий хууль, Худалдааны албан татварын хууль, Авто тээврийн болон өөрөө явагч хэрэгслийн албан татварын хууль, Хүн амын албан татварын хууль, Аж ахуйн нэгж, байгууллагын орлогын албан татварын хууль, Гаалийн хууль, Онцгой албан татварын хууль эдгээр болно.

Албан татварын ерөнхий хуулинд тус улсын татварын тогтолцоо, албан татвар, хураамж, төлбөрийн нийтлэг зарчим, татвар төлөгчийн эрх, үүрэг, хариуцлага, Улсын татварын алба, татварын байцаагчийн үйл ажиллагааны эрх зүйн үндсийг тодорхойлж, эдгээрийг хэрэгжүүлэхтэй холбогдсон харилцааг зохицуулах зорилтыг тавьсан байна.

Ерөнхий хуулинд татварыг улсын татвар, орон нутгийн татвар гэж ангилжээ. Улсын татварт хүн амын орлогын албан татвар, аж ахуйн нэгж, байгууллагын орлогын албан татвар, гаалийн албан татвар, худалдааны албан татвар, онцгой албан татвар, авто тээврийн болон өөрөө явагч хэрэгслийн албан татвар, өв залгамжлал, бэлэглэлийн албан татвар, үл хөдлөх хөрөнгийн албан татвар, бууны албан татвар, хотын албан татвар, нийтийг хамарсан спорт, уран сайхны арга хэмжээний орлогын албан татвар, хот суурин газрын нохойны албан татвар, улсын тэмдэгтийн хураамж, улсын хураамж, ан амьтан агнах, барих зөвшөөрлийн хураамж, ашигт малтмалын нөөц ашиглалтын төлбөр, газрын төлбөр, ойрын хэрэглээний мод түлээ бэлтгэж ашигласны төлбөр, ус ашигласны төлбөрийг хамааруулжээ.

Орон нутгийн татварт ашигт малтмалаас бусад байгалийн баялаг ашиглахад олгох эрхийн зөвшөөрлийн хураамж, байгалтай харьцахад олгох эрхийн зөвшөөрлийн хураамж, түгээмэл тархацтай ашигт малтмал ашигласны төлбөр, рашаан ашигласны төлбөрийг хамааруулсан байна.

Худалдааны албан татварын хуулинд иргэн, аж ахуйн нэгж, байгууллагын импортоор авсан бараа, түүнчлэн эх орны үйлдвэрийн борлуулсан импортын бараа, гүйцэтгэсэн ажил, үзүүлсэн үйлчилгээнд худалдааны албан татварыг бараа, ажил, үйлчилгээний үнэлгээний 10 хувиар ногдуулсан байна.

Авто тээврийн болон өөрөө явагч хэрэгслийн албан татварын хуулиар иргэн, аж ахуйн нэгж, байгууллагын өөрөө явагч хэрэгсэлд албан татвар ногдуулсан байдаг бөгөөд үүнд жилд ногдуулах албан татварын хэмжээ нь, жишээлбэл, суудлын авто машинд томоохон хотуудад 3000 төгрөг, бусад газарт 2000 төгрөг, микроавтобус (15 хүртэл суудалтай) томоохон хотод 7000 төгрөг, бусад газарт 6000 төгрөг, 4-5 тонны даацтай ачааны автомашинд тус бүр 13000 ба 12000 төгрөгийн албан татвар ногдуулжээ.

Хүн амын орлогын албан татварын хуулиар хүн амын орлогод албан татвар ногдуулж, уг албан татварыг төсөвт төлөх харилцааг зохицуулсан байна. Энэ хуулинд албан татвар ногдох орлогод цалин, хөдөлмөрийн хөлс, шагнал, нэмэгдэл, тэтгэмж, тэтгэвэр, хувиараа хөдөлмөр, аж ахуй эрхэлсэний орлого, хөрөнгийн хөдлөл, эрхийн орлого (хувьцаа, үнэт цаас, үл хөдлөх хөрөнгө борлуулсаны орлого),зохиогчийн шагнал зэргийг хамааруулжээ.

Хүн амын орлого жилд 24000 төг хүртэл байвал албан татвараас чөлөөлөгдөж, 24001-48000 төгрөгийн орлогод 1%-ийн пропорционал тариф ногдуулж, 48001-76800 хүртэл төгрөгийн орлоготой бол прогрессив өсгөн нэмэгдүүлэх тарифыг орлогын 1%-29% хүртэл хувиар тогтоож, 76801 төгрөгөөс дээш орлоготой бол пропорционал татвар ногдуулахаар хуулинд зааж тогтоосон байна.(3ураг N 4-ийг үзнэ үү) Хүн амын орлогын долоон шатлал хуулинд тусгагджээ.

Аж ахуйн нэгж, байгууллагын албан татварын хуулинд аж ахуйн нэгж, байгууллага буюу хоршоо, компаний орлогод ногдуулах татварыг тодорхойлсон байна. Компани, хоршооны албан татвар ногдох орлогод үндсэн болон туслах үйлдвэрлэл, ажил үйлчилгээний орлого, арилжааны банкны болон зээлийн үйл ажиллагааны орлого, бирж, брокерийн үйл ажиллагааны орлого, зээллэгийн хүүгийн орлого, хөрөнгө түрээслүүлсэний орлого, зуучлах үйл ажиллагааны орлого, хонжворт сугалаа, таавар, тоглоомын орлого, банкнаас авсан хадгаламжийн хүүгийн орлого зэргийг хамааруулсан байна.

Энэ хуулиар тогтоосон татварын хувь хэмжээ нь орлогын дөрвөн шатлалаар тогтоогдсон байна. (Зураг N 5-ыг үзнэ үү)

Татварын хувь хэмжээг зөв тогтоох асуудал бол маш нарийн түвэгтэй, бодлогын чухал асуудал байдаг. Үйлдвэр, аж ахуй эрхлэгчид аль болох бага татвар төлөхийг сонирхдог. Улс, засгийн газар тэднээс аль болох их татвар авахыг боддог. Энэ хоёр сонирхлыг зах зээлийн эдийн засгийн нөхцөлд нэн сайн хослуулж зохицуулах шаардлагатай байдаг. Хэрэв улсын авах татварын хэмжээ хэрээс хэтэрч ихсээд ирвэл, үйлдвэр, аж ахуй эрхлэгсдийн орлого буурч, магадгүй олноороо дампуурах осолтой байдаг. Нөгөө талаас, татварыг хэтэрхий багасгавал засгийн газрыг санхүүжүүлэх мөнгөгүй болоход хүрнэ. Ийм учраас татварын тогтолцоог тогтооход засгийн газар, бизнесийн хооронд тодорхой хэлэлцээр явагдаж байдаг. Гэхдээ хууль тогтоох дээд байгууллага болох парламент тогтоодог. Дээр дурдсан татварын шинэ хуулиудын талаар манай хэвлэл мэдээллийн хэрэгслээр нэлээд өргөн маргаан явагдаж, улс төрийн шинэ хүчнүүд татварын хэмжээг ерөнхийдөө манай орны өнөөгийн шилжилтийн үеийн онцлогийг сайн харгалзаагүй, харьцангуй өндөр түвшинд тогтоогдсон гэж үзэж байна.

Жишээлбэл, МСДН-ын дарга Б. Батбаяр, “Улсад нэгэнт л татвар хэрэгтэйгээс хойш түүнийг бидэнд хэрэгтэй гэдгээр биш бид тэднийг авч чадна гэдгээр тооцон гаргах учиртай… УИХ-аас баталсан татварын хууль нь иргэд, пүүс, хоршооллыг орлогоо нууж, татвараас зайлсхийх байдал руу шахаж байна… Бүх нийтээр орлогоо нуух хандлагатай болохоор төрийн зангилаа асуудал дээр сууж буй эрх мэдэлтнүүдийн хамарсан хээл хахууль, коррупци нийгмийг хамарсан үзэгдэл болно. Ийм үзэгдэл одоо хэр нь нэлээд нийтлэг шинжтэй болж нэгэнт эхэлжээ” (“ҮГ”, 1993.4.1-10. N 10) гэсэн байна. 1993 оны гурван сард явуулсан нэгэн судалгааны дүнгээс үзвэл судалгаанд хамрагдагсдын 46,1 хувь нь ямар нэгэн аргаар татвараас зайлсхийхийг эрмэлзсэн хэсэг байна гэсэн дүгнэлт гарсан байна. (Засгийн газрын мэдээ, 1993.4.20, N17) Татварын хуулийг хэн боловсруулсан бэ гэдгээс бас нэлээд зүйл шалтгаалж байж мэдэх юм. Өөрөөр хэлбэл, уг хуулийн тодорхой заалт тухайн байгууллагын ашиг сонирхолтой шууд холбогдож байвал, хуулийн боловсруулалт, ерөнхий үзэл баримтлалын хувьд согогтой болоход хүрдэг тал бий. Жишээлбэл, татварын хуулийг сангийн яам, татварын алба боловсруулах нь төсвийн алдагдлыг багасгах сонирхлыг гол болгоход хүргэхгүй гэх газаргүй юм. Прокурорын байгууллага прокурорын хуулийн төслийг боловсруулах нь уг байгууллагын эрх мэдлийг засаглал хуваах зарчимд зөрчилдөхгүйгээр тавихад хүргэх талтай байж болох юм гэсэн санал бодол манай хэвлэл мэдээллийн хэрэгслээр нэлээд гарч байгааг хайхрахгүй өнгөрч болохгүй юм.

Хүн амын орлогын тавар, аж ахуйн нэгж, байгууллагын орлогын татварын хувь хэмжээг үзүүлсэн графикаас үзвэл, шатлалын ихэнх хэсэг нь татварын тариф прогрессив шинжтэй байгааг харуулж байна. Гэтэл зах зээлийн эдийн засгийн ухаанд орлогын пропорционал татвар бол эдийн засгийг автоматаар тогтворжуулагч гэж үздэг. Харин прогрессив татвар бол эдийн засгийн өсөлтийн үед өсөлтийг улам урамшуулах, уналтын үед уналтыг улам хурдасгадаг гэж үздэг. Энэ үндэслэл Монгол улсын татварын хуулийн үзэл баримтлалд хараахан тусгагдаагүй байгаа нь бас нэгэн шүүмжлэлтэй хандах шалтгаан болж байна. Ийм учраас татварын бодлого бол эдийн засгийн тогтворжуулалттай салшгүй холбоотой, зах зээлийн эдийн засгийн онол, практикийн нэн чухал зангилаа асуудал болох нь илэрхий байна. Үүнтэй холбогдуулан, нийлүүлэлтийн эдийн засгийн онол гэдгийг энд товчхон авч үзье. Энэ онолыг баримтлагчид нь Кейнсийн онол стагфляци буюу зогсонги байдал инфляцийг даван туулж чадахгүй, учир нь гэвэл энэ онолын төвд нийт эрэлт оршиж байна гэж үздэг. Нийлүүлэлтийн эдийн засгийн онолыг баримтлагчид болохоор нийлүүлэлтийн талыг баримжаалсан бодлогыг Кейнсчүүд орхигдуулсан гэж үздэг. Тэгээд төр улсын нөлөө ихэссэнээр албан татварын хэмжээ үнэмлэхүй болон үндэсний орлоготой харьцуулсан харьцангуй хэмжээний аль алинаар өссөн. Үүний улмаас албан татвар нь үйлдвэрийн эздийн зардал болон хувирч, цаашдаа өндөр үнийн хэлбэрээр хэрэглэгчдийн нуруунд тохогддог. Олон янзын татвар бол нөөц баялагийн татварын хэмжээ ба таваарын үнийн хоорондын “шаантаг” юм. Эдийн засаг дахь төрийн оролцоо өсөхийн хэрээр энэхүү албан татварын шаантаг” (tax wedge) нэмэгдэж, нийт нийлүүлэлтийн муруй зүүн тийш хэлбийх ханзлагатай байдаг.

Түүнчлэн ннйлүүлэлтийн эдийн засгийн онолыг баримтлагчид албан татвар өгөх нь түүнийг бусдад тохох явдлыг нэмэгдүүлж, улмаар ажил хөдөлмөр хийх, хөрөнгө оруулах, үйлдвэрлэлийг шинэчлэх, аз турших явдалд сөрөг нөлөө үзүүлдэг гэж үздэг.

Мөн энэ онол хөдөлмөрийг урамшуулахын тулд орлогод ногдох татварын хязгаарт хувь хэмжээг хорогдуулах нь зүйтэй гэж үзэж байна. Татварын хязгаарт хэмжээ доогуур байвал хөдөлмөрийн өөртөө татах чадвар дээшилж, үйлдвэрлэлийн чармайлт нэмэгддэг. Энэ нь өдөрт юмуу долоо хоногт ажиллах цаг нэмэгдэх, тэтгэвэрт хожуу гарах, илүү эрчимтэй хөдөлмөрийг урамшуулах, ажилгүйдэл удаан хугацаанд үргэлжлэхгүй байх зэрэг хэлбэрээр илэрч болно.

Улсын олон янзын трансфертийн төлбөр буюу нийгмийн зардал нь хөдөлмөрлөх урамшууллыг багасгадаг гэж энэ онол үздэг. Энэ онолоор ажилгүй хүнд тэтгэмж олгох нь ажлаасаа халагдахаас айх явдлыг багасгаж, сахилга бат муутай, бүтээмжээ дээшлүүлэхийг чармайхгүй болгодог. Ер нь трансфертийн төлбөр бол хөдөлмөрийн урамшууллыг багасгадаг.

Ийнхүү нийлүүлэлтийг баримжаа болгосон эдийн засгийн онолын энэхүү элементүүд АНУ-ын ерөнхийлөгч асан Р. Рейганы засгийн газрын (1981-1988) эдийн засгийн бодлогын үндэс болж байжээ. Рейганомика буюу (Reaganomics) нь өөртөө эдийн засгийн бодлогын дөрвөн үндсэн чиглэлийг багтааж байв :

- амьжиргааны түвшинг дэмжих хөтөлбөр, нийгмийн программын зардлыг нэг хэмжээнд барьж, хорогдуулж, ингэснээр эдийн засагт төрийн оролцох оролцоо нэмэгдэх явдлыг зогсоосон. Харин батлан хамгаалах зардлыг үлэмж нэмэгдүүлсэн;

- хувийн үйлдвэр, худалдааг төрөөс зохицуулах цар хэмжээг үлэмж хорогдуулсан;

- засгийн газар нь эдийн засгийн өсөлтийг хангахад хүрэлцээтэй боловч инфляцийн бус гэж үзэх түвшинд мөнгөний тооны өсөлтийн хурдцыг барьж байх Төв банкны (Холбооны резервийн систем) бодлогыг урамшуулан дэмжиж байсан;

- 1981 оноос хүн амын орлогын татвар, корпорацийн ашгийн татварыг эрс хорогдуулсан. 1986 онд албан татварын тогтолцоог шинэчилсэн бөгөөд ингэхдээ нэлээд чинээлэг татвар төлөгчдийн орлогын татварын хязгаарт хувь хэмжээг 50%- 28% болгож доошлуулсан.

Рейганомика болон нийлүүлэлтийн эдийн засгийн онолын үндсэн бүрэлдэхүүн хэсэг нь албан татварыг хорогдуулах явдлыг инфляцийн эсрэг арга хэмжээ болгон ашигласан явдал гэж үздэг.

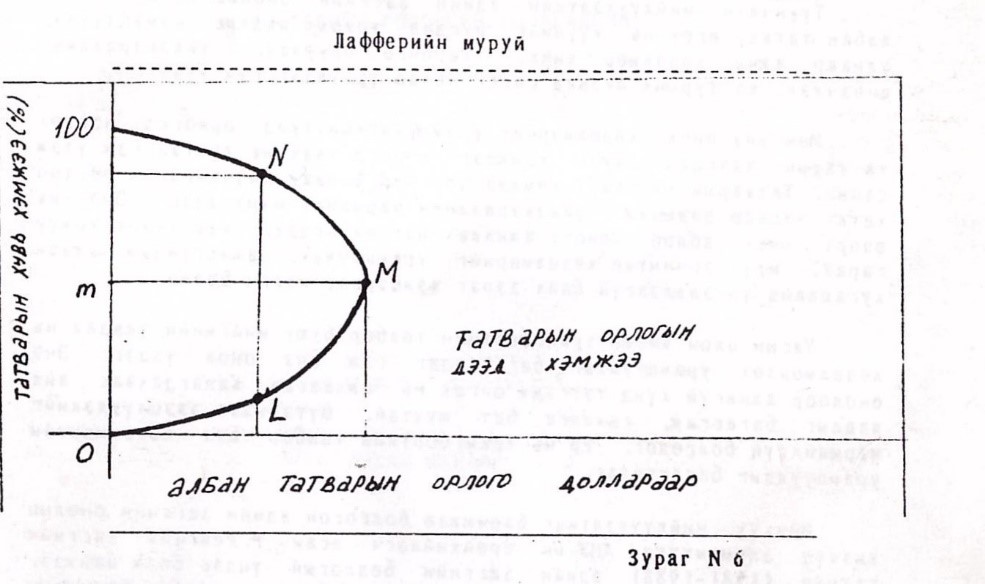

Албан татварын хувь хэмжээг хорогдуулах нь албан татварын орлогыг хэвээр байлгах, тэр ч байтугай нэмэгдүүлэх явдалтай харшлахгүй гэдэг үзлийг нэрд гарсан эдийн засагч Артур Лаффер боловсруулсан бөгөөд энэ үзэл нь одоо ном зохиолд Лафферийн муруй гэдгээр алдаршсан. (Зураг N 6-г үзнэ үү)

Лафферийн муруйн гол үзэл санаа бол татварын хувь хэыжээ тэгээс 100 хувь өсөхийн хэрээр татварын орлого тэгээс ямар нэгэн дээд хэмжээ (М) хүртэл өсөөд дараа нь тэг хүртэл буурна гэдэгт оршино. Ямар нэгэн цэгийн дараа татварын орлого буурдаг, учир нь гэвэл татварын өндөр хувь нь эдийн засгийн идэвхжлийг саатуулан барьж ингэснээр татварын суурь үндэс (үндэсний бүтээгдэхүүн, орлого) хорогддог. Үүнийг татварын хувь 100 байгаа захын цэгээр хамгийн амархан харуулж болно. Энд татварын хувь тэг хүртэл хорогдоно. Учир нь гэвэл 100 хувийн татвар бол хөрөнгийг хураах үйлдвэрлэлийг зогсоосонтой адил юи. Профессор Лафферийн үзэл санаа бол бид ямар нэгэн цэг, жишээлбэл N цэг дээр байсан бөгөөд тэнд татварын хувь хэмжээ өндөр байсан учир үйлдвэрлэлийг саатуулж, татварын орлого максимум М цэгээс доогуур байсан гэдэгт оршино. Хэрэв эдийн засаг N цэг дээр байсан бол татварын. Хувийг бууруулаад татварын орлогыг тогтвортой хадгалж болно. Зураг N 6-д үзүүлсэнээр татварын хувийг ердөө л N цэгээс L цэг рүү шилжүүлж бууруулаад харин засгийн газар татварын орлогыг хэвээр байлгаж чадах юи. Лафферийн учир шалтгаант бодлоор бол, татварын хувь хэмжээ доогуур байснаар ажил хийх, хэмнэж хадгалах, хөрөнгө оруулах, шинэчлэл хийх, аз турших урамшууллыг бий болгох бөгөөд ингэснээр үйлдвэрлэл, орлогыг үлэмжхэн өргөтгөхөд тус дөхөм болох юи. Энэ онолыг амьдралд хэрэгжүүлэх нь нэн түвэгтэй, бас онолын хувьд ч түүнийг эсэргүүцэн шүүмжилж байдаг боловч бидний хувьд бас мэдэж байх нь чухал ач холбогдолтой юм. Нийлүүлэлтийн эдийн засгийн онол шиг аварга том нийгэм эдийн засгийн сорилтын үр дүнг шалгахад бодит амьдрал, тэр тусмаа Монголын шилжилтийн эдийн засаг бол нэн төгс бус лаборатори болохыг нэгэн зэрэг тэмдэглэх нь зүйтэй юм.